Kartu debit: Perbedaan antara revisi

k Bot: Penggantian teks otomatis (-diatas +di atas) |

Tidak ada ringkasan suntingan |

||

| Baris 1: | Baris 1: | ||

[[Berkas:Smartcard2.png|thumb|225px|Kartu Debit]] |

|||

{{rapikan}} |

|||

'''Kartu debit''' adalah sebuah kartu pembayaran secara [[elektronik]] yang diterbitkan oleh [[Bank]]. Kartu ini dapat berfungsi sebagai pengganti pembayaran dengan uang tunai. Kartu ini mengacu pada saldo [[tabungan]] bank anda di bank penerbit |

'''Kartu debit''' adalah sebuah kartu pembayaran secara [[elektronik]] yang diterbitkan oleh [[Bank]]. Kartu ini dapat berfungsi sebagai pengganti pembayaran dengan uang tunai. Kartu ini mengacu pada saldo [[tabungan]] bank anda di bank penerbit tersebut. Fungsi dari kartu debit adalah untuk memudahkan pembayaran ketika berbelanja tanpa harus membawa [[uang]] tunai. Dalam beberapa kasus, [[nomor rekening primer]] diberikan secara eksklusif untuk digunakan di Internet dan tidak ada kartu fisik.<ref>[http://www.nordea.se/Privat/Kort+och+betalningar/Kort/S%C3%A4kra+kortbetalningar+p%C3%A5+Internet/205784.html Säkra kortbetalningar på Internet | Nordea.se<!-- Bot generated title -->]</ref><ref>{{Cite web|url=http://www.swedbank.se/sst/inf/kort-och-betalningar/0,,135189,00.html | title= Swedbank e-kort | publisher=Swedbank }}</ref> |

||

Di banyak negara, penggunaan kartu debit telah menjadi begitu luas karena dapat menggantikan pembayaran melalui [[cek]] ataupun [[uang tunai]]. Tidak seperti kartu kredit dan kartu bayar, pembayaran menggunakan kartu debit langsung ditransfer dari rekening bank pemegang kartu, bukan mereka membayar kembali uang tersebut di kemudian hari. |

|||

{{ekonomi-stub}} |

|||

Kartu debit biasanya juga memungkinkan untuk penarikan uang tunai secara instan, karena dapat bertindak sebagai [[kartu ATM]] untuk penarikan tunai. Penjual/pemilik usaha mungkin juga menawarkan fasilitas [[Cashback kartu debit|Cashback]] untuk pelanggan, dimana pelanggan dapat menarik uang tunai bersama dengan pembelian mereka. |

|||

== Tipe Sistem Kartu Debit == |

|||

[[Berkas:CCardFront.svg|thumb|right|225px|Contoh dari bagian depan kartu debit: |

|||

<ol> |

|||

<li>Logo Bank Penerbit |

|||

<li>[[EMV|Chip EMV]] |

|||

<li>[[Hologram]] |

|||

<li>[[Nomor kartu kredit|Nomor kartu]] |

|||

<li>Logo merek kartu |

|||

<li>Tanggal kedaluwarsa |

|||

<li>Nama pemegang kartu |

|||

</ol>]] |

|||

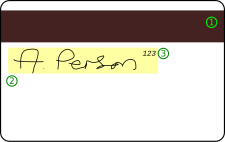

[[Image:CCardBack.svg|thumb|right|225px|Contoh dari bagian belakang kartu debit: |

|||

<ol> |

|||

<li>[[Strip magnetik]] |

|||

<li>Strip [[tanda tangan]] |

|||

<li>[[Kode keamanan kartu]] |

|||

</ol>]] |

|||

Saat ini ada tiga cara pemrosesan transaksi kartu debit: '''[[EFTPOS]]''' (juga dikenal sebagai ''online debit'' atau ''PIN debit''), '''offline debit''' (juga dikenal sebagai ''signature debit'') dan '''Electronic Purse Card System'''.<ref name="ho w">{{Cite news|author= |coauthors= |title=How Visa, Using Card Fees, Dominates a Market |url=http://www.nytimes.com/2010/01/05/your-money/credit-and-debit-cards/05visa.html?em=&pagewanted=all |quote= |work=[[New York Times]] |date=January 4, 2010 |accessdate=2010-01-06 | first=Andrew | last=Martin}}</ref> Satu kartu fisik dapat mencakup fungsi dari ketiga jenis diatas, sehingga dapat digunakan dalam sejumlah keadaan yang berbeda. |

|||

Meskipun kartu debit kebanyakan berasal dari merek [[Visa Inc.|Visa]] atau [[MasterCard]], ada banyak jenis kartu debit, masing-masing diterima hanya dalam satu negara atau wilayah tertentu, misalnya [[Switch (kartu debit)|Switch]] (sekarang: Maestro) dan [[Solo (kartu debit)|Solo]] di Britania Raya, [[Interac]] di Canada, [[Carte Bleue]] di Perancis, [[Laser (kartu debit)|Laser]] di Irlandia, [[Electronic cash|EC electronic cash]] (sebelumnya [[Eurocheque]]) di Jerman, [[UnionPay]] di China dan kartu [[EFTPOS]] di Australia dan Selandia Baru. |

|||

== Keuntungan dan Kerugian == |

|||

=== Keuntungan Kartu Debit === |

|||

* Seorang konsumen yang tidak layak meng-kredit dan mungkin merasa sulit atau tidak mungkin untuk mendapatkan kartu kredit dapat lebih mudah mendapatkan kartu debit, sehingga memudahkannya untuk melakukan transaksi ''"plastik"''. Misalnya, undang-undang sering mencegah anak-anak dari mengambil [[hutang]], yang mencakup penggunaan kartu kredit, tetapi tidak bagi transaksi kartu debit [[online]]. |

|||

* Seperti [[kartu kredit]], kartu debit diterima oleh pemilik usaha dengan identifikasi diri yang kurang dan pengawasan dari cek pribadi, sehingga membuat transaksi lebih cepat dan kurang intrusif. Tidak seperti cek pribadi, pedagang umumnya tidak percaya bahwa pembayaran melalui kartu debet mungkin kemudian ditolak. |

|||

* Tidak seperti kartu kredit, yang membebankan biaya lebih tinggi dan tingkat bunga ketika uang muka diperoleh, kartu debit dapat digunakan untuk mendapatkan uang tunai dari ATM atau transaksi berbasis PIN tanpa tambahan biaya, selain biaya ATM asing. |

|||

=== Kerugian Kartu Debit === |

|||

* Penggunaan kartu debit biasanya tidak terbatas pada dana yang ada di rekening dimana hal ini terkait, kebanyakan bank memungkinkan batas tertentu atas saldo bank yang tersedia yang dapat menyebabkan [[cerukan]] biaya jika transaksi pengguna tidak mencerminkan adanya keseimbangan. |

|||

* Banyak bank sekarang mendenda biaya over-limit ''(diluar batas)'' atau tidak cukup dana biaya didasarkan pada pra-otorisasi, dan transaksi bahkan dicoba tapi ditolak oleh pedagang (beberapa di antaranya mungkin tidak diketahui sampai ditemukan kemudian oleh pemegang rekening). |

|||

* Banyak pedagang keliru percaya bahwa jumlah yang terhutang dapat "diambil" dari akun pelanggan setelah kartu debit (atau nomor) telah disajikan, tanpa kesepakatan mengenai tanggal, nama penerima pembayaran, jumlah dan mata uang, sehingga menyebabkan biaya denda cerukan, melebihi batas, jumlah yang tidak tersedia menyebabkan penolakan lebih lanjut dan ditolak oleh beberapa transaksi bank. |

|||

* Di beberapa negara kartu debit menawarkan tingkat perlindungan keamanan yang lebih rendah dari kartu kredit.<ref name="autogenerated1">{{Cite web|url=http://www.pirg.org/consumer/banks/debit/debitcards1.htm | title=Debit card facts | publisher=U.S. PIRG}}</ref> Pencurian [[PIN]] pengguna yang menggunakan perangkat skimming dapat dicapai jauh lebih mudah dengan input PIN dibandingkan dengan transaksi kredit berbasis tanda tangan. Namun, pencurian kode PIN pengguna yang menggunakan perangkat skimming dapat sama-sama dapat diselesaikan dengan satu masukan PIN transaksi debit, seperti dengan masukan kredit transaksi PIN. |

|||

* Di banyak tempat, hukum melindungi konsumen dari penipuan jauh lebih sedikit dibandingkan dengan kartu kredit. Sementara pemegang kartu kredit secara hukum bertanggung jawab hanya minimal dari penipuan transaksi dilakukan dengan kartu kredit, yang sering diabaikan oleh bank, konsumen dapat dianggap bertanggung jawab atas ratusan dolar, atau bahkan seluruh nilai curang debit transaksi. Karena kartu debit memungkinkan dana yang akan segera ditransfer dari rekening ketika melakukan pembelian, konsumen juga memiliki waktu yang lebih singkat (biasanya hanya dua hari) untuk melaporkan penipuan tersebut ke bank agar memenuhi syarat untuk suatu pengabaian dengan kartu debit dan memulihkan dana hilang,<ref name="autogenerated1" /> sedangkan dengan kartu kredit, dengan hal yang sama memerlukan waktu mungkin sampai 60 hari, dan transaksi dihapus tanpa kehilangan kredit apapun. Seorang pencuri yang memperoleh klon atau kartu debit bersama dengan PIN yang mungkin dapat membersihkan rekening bank konsumen, dan konsumen akan memiliki jalan lain. |

|||

*Di [[Britania Raya]] dan [[Republik Irlandia]], dibandingkan negara-negara lain, konsumen yang membeli barang atau jasa dengan kartu kredit dapat mengejar penerbit kartu kredit jika barang atau jasa tidak disampaikan atau tidak memiliki nilai jual. Sementara mereka umumnya harus menguras proses yang disediakan oleh pengecer pertama, ini tidak diperlukan jika pengecer telah keluar dari bisnis. Perlindungan ini tidak disediakan oleh undang-undang bila menggunakan kartu debit tetapi dapat ditawarkan secara terbatas sebagai manfaat yang diberikan oleh kartu jaringan, misalnya, kartu debit Visa. |

|||

* Bila transaksi dilakukan menggunakan kartu kredit, uang bank dapat dibelanjakan, dan karena itu, bank memiliki kepentingan dalam mengklaim uangnya mana ada penipuan atau sengketa. Bank dapat berjuang untuk membatalkan tuduhan seorang konsumen yang tidak puas dengan pembelian, atau yang telah dinyatakan telah diperlakukan tidak adil oleh pedagang. Tapi ketika pembelian debet dibuat, konsumen telah menghabiskan/uangnya sendiri, dan bank memiliki sedikit jika motivasi apapun untuk mengumpulkan dana. |

|||

* Di beberapa negara, dan untuk beberapa jenis pembelian, seperti [[bensin]] (melalui sistem pembayaran di [[SPBU]]), [[penginapan]], atau [[sewa]] [[mobil]], bank dapat menempatkan dana jauh lebih besar dari pembelian aktual untuk jangka waktu yang tetap.<ref name="autogenerated1" /> Namun, hal ini tidak terjadi di negara lain, seperti Swedia. Sampai penahan dilepaskan, transaksi lain yang disampaikan ke aun, termasuk cek, dapat ditolak, atau mungkin dibayar dengan mengorbankan sebuah cerukan biaya jika akun tidak memiliki dana tambahan untuk membayar barang-barang. |

|||

* Sementara kartu debit berlogo kartu kredit utama diterima untuk hampir semua transaksi di mana kartu kredit setara diambil, pengecualian utama di beberapa negara adalah di fasilitas penyewaan mobil.<ref>{{Cite web| url=http://www.dollar.com/AboutUs/GeneralPolicies.aspx | title=Dollar Car rental - General Policies |publisher=Dollar car rental}}</ref> Di beberapa negara, seperti [[Kanada]] & [[Australia]], agen penyewaan mobil memerlukan kartu kredit yang sebenarnya untuk digunakan, atau setidaknya, akan memverifikasi kelayakan kredit dari penyewa menggunakan kartu debit. Di Kanada dan negara-negara yang tidak menentukan tambahan biaya, mobil perusahaan penyewaan akan menyangkal sewa bagi siapa saja yang tidak sesuai dengan persyaratan, seperti pemeriksaan kredit sebenarnya bisa melukai [[nilai kredit]] seseorang, selama ada yang namanya nilai kredit di negara tempat membeli dan/atau negara tempat tinggal pelanggan. |

|||

== Penggunaan di Indonesia == |

|||

Kartu debit di Indonesia biasa dipergunakan secara luas dalam kegiatan [[belanja|berbelanja]] baik di pusat perbelanjaan maupun di toko swalayan. Indonesia selain menerima kartu merek asing seperti Visa, Maestro, MasterCard, dan [[MEPS]], negara ini juga memiliki jaringan nasional dari beberapa kartu debit domestik, seperti [[Bank Central Asia|Debit BCA]] (dan jaringan mitra [[Prima]], Prima Debit) dan [[Bank Mandiri|Mandiri Debit]]. |

|||

== Lihat pula == |

|||

{{Portal|Numismatik|Bisnis dan Ekonomi}} |

|||

*[[Anjungan Tunai Mandiri]] |

|||

*[[Kartu kredit]] |

|||

*[[Visa Inc.]] |

|||

*[[MasterCard]] |

|||

== Referensi == |

|||

{{Reflist}} |

|||

{{Kartu kredit}} |

|||

[[Kategori:Ekonomi]] |

[[Kategori:Ekonomi]] |

||

[[Kategori:Sistem pembayaran]] |

|||

[[Kategori:Kartu debit|*]] |

|||

[[am:ዴቢት ካርድ]] |

[[am:ዴቢት ካርድ]] |

||

Revisi per 26 Juli 2012 02.10

Kartu debit adalah sebuah kartu pembayaran secara elektronik yang diterbitkan oleh Bank. Kartu ini dapat berfungsi sebagai pengganti pembayaran dengan uang tunai. Kartu ini mengacu pada saldo tabungan bank anda di bank penerbit tersebut. Fungsi dari kartu debit adalah untuk memudahkan pembayaran ketika berbelanja tanpa harus membawa uang tunai. Dalam beberapa kasus, nomor rekening primer diberikan secara eksklusif untuk digunakan di Internet dan tidak ada kartu fisik.[1][2]

Di banyak negara, penggunaan kartu debit telah menjadi begitu luas karena dapat menggantikan pembayaran melalui cek ataupun uang tunai. Tidak seperti kartu kredit dan kartu bayar, pembayaran menggunakan kartu debit langsung ditransfer dari rekening bank pemegang kartu, bukan mereka membayar kembali uang tersebut di kemudian hari.

Kartu debit biasanya juga memungkinkan untuk penarikan uang tunai secara instan, karena dapat bertindak sebagai kartu ATM untuk penarikan tunai. Penjual/pemilik usaha mungkin juga menawarkan fasilitas Cashback untuk pelanggan, dimana pelanggan dapat menarik uang tunai bersama dengan pembelian mereka.

Tipe Sistem Kartu Debit

- Logo Bank Penerbit

- Chip EMV

- Hologram

- Nomor kartu

- Logo merek kartu

- Tanggal kedaluwarsa

- Nama pemegang kartu

Saat ini ada tiga cara pemrosesan transaksi kartu debit: EFTPOS (juga dikenal sebagai online debit atau PIN debit), offline debit (juga dikenal sebagai signature debit) dan Electronic Purse Card System.[3] Satu kartu fisik dapat mencakup fungsi dari ketiga jenis diatas, sehingga dapat digunakan dalam sejumlah keadaan yang berbeda.

Meskipun kartu debit kebanyakan berasal dari merek Visa atau MasterCard, ada banyak jenis kartu debit, masing-masing diterima hanya dalam satu negara atau wilayah tertentu, misalnya Switch (sekarang: Maestro) dan Solo di Britania Raya, Interac di Canada, Carte Bleue di Perancis, Laser di Irlandia, EC electronic cash (sebelumnya Eurocheque) di Jerman, UnionPay di China dan kartu EFTPOS di Australia dan Selandia Baru.

Keuntungan dan Kerugian

Keuntungan Kartu Debit

- Seorang konsumen yang tidak layak meng-kredit dan mungkin merasa sulit atau tidak mungkin untuk mendapatkan kartu kredit dapat lebih mudah mendapatkan kartu debit, sehingga memudahkannya untuk melakukan transaksi "plastik". Misalnya, undang-undang sering mencegah anak-anak dari mengambil hutang, yang mencakup penggunaan kartu kredit, tetapi tidak bagi transaksi kartu debit online.

- Seperti kartu kredit, kartu debit diterima oleh pemilik usaha dengan identifikasi diri yang kurang dan pengawasan dari cek pribadi, sehingga membuat transaksi lebih cepat dan kurang intrusif. Tidak seperti cek pribadi, pedagang umumnya tidak percaya bahwa pembayaran melalui kartu debet mungkin kemudian ditolak.

- Tidak seperti kartu kredit, yang membebankan biaya lebih tinggi dan tingkat bunga ketika uang muka diperoleh, kartu debit dapat digunakan untuk mendapatkan uang tunai dari ATM atau transaksi berbasis PIN tanpa tambahan biaya, selain biaya ATM asing.

Kerugian Kartu Debit

- Penggunaan kartu debit biasanya tidak terbatas pada dana yang ada di rekening dimana hal ini terkait, kebanyakan bank memungkinkan batas tertentu atas saldo bank yang tersedia yang dapat menyebabkan cerukan biaya jika transaksi pengguna tidak mencerminkan adanya keseimbangan.

- Banyak bank sekarang mendenda biaya over-limit (diluar batas) atau tidak cukup dana biaya didasarkan pada pra-otorisasi, dan transaksi bahkan dicoba tapi ditolak oleh pedagang (beberapa di antaranya mungkin tidak diketahui sampai ditemukan kemudian oleh pemegang rekening).

- Banyak pedagang keliru percaya bahwa jumlah yang terhutang dapat "diambil" dari akun pelanggan setelah kartu debit (atau nomor) telah disajikan, tanpa kesepakatan mengenai tanggal, nama penerima pembayaran, jumlah dan mata uang, sehingga menyebabkan biaya denda cerukan, melebihi batas, jumlah yang tidak tersedia menyebabkan penolakan lebih lanjut dan ditolak oleh beberapa transaksi bank.

- Di beberapa negara kartu debit menawarkan tingkat perlindungan keamanan yang lebih rendah dari kartu kredit.[4] Pencurian PIN pengguna yang menggunakan perangkat skimming dapat dicapai jauh lebih mudah dengan input PIN dibandingkan dengan transaksi kredit berbasis tanda tangan. Namun, pencurian kode PIN pengguna yang menggunakan perangkat skimming dapat sama-sama dapat diselesaikan dengan satu masukan PIN transaksi debit, seperti dengan masukan kredit transaksi PIN.

- Di banyak tempat, hukum melindungi konsumen dari penipuan jauh lebih sedikit dibandingkan dengan kartu kredit. Sementara pemegang kartu kredit secara hukum bertanggung jawab hanya minimal dari penipuan transaksi dilakukan dengan kartu kredit, yang sering diabaikan oleh bank, konsumen dapat dianggap bertanggung jawab atas ratusan dolar, atau bahkan seluruh nilai curang debit transaksi. Karena kartu debit memungkinkan dana yang akan segera ditransfer dari rekening ketika melakukan pembelian, konsumen juga memiliki waktu yang lebih singkat (biasanya hanya dua hari) untuk melaporkan penipuan tersebut ke bank agar memenuhi syarat untuk suatu pengabaian dengan kartu debit dan memulihkan dana hilang,[4] sedangkan dengan kartu kredit, dengan hal yang sama memerlukan waktu mungkin sampai 60 hari, dan transaksi dihapus tanpa kehilangan kredit apapun. Seorang pencuri yang memperoleh klon atau kartu debit bersama dengan PIN yang mungkin dapat membersihkan rekening bank konsumen, dan konsumen akan memiliki jalan lain.

- Di Britania Raya dan Republik Irlandia, dibandingkan negara-negara lain, konsumen yang membeli barang atau jasa dengan kartu kredit dapat mengejar penerbit kartu kredit jika barang atau jasa tidak disampaikan atau tidak memiliki nilai jual. Sementara mereka umumnya harus menguras proses yang disediakan oleh pengecer pertama, ini tidak diperlukan jika pengecer telah keluar dari bisnis. Perlindungan ini tidak disediakan oleh undang-undang bila menggunakan kartu debit tetapi dapat ditawarkan secara terbatas sebagai manfaat yang diberikan oleh kartu jaringan, misalnya, kartu debit Visa.

- Bila transaksi dilakukan menggunakan kartu kredit, uang bank dapat dibelanjakan, dan karena itu, bank memiliki kepentingan dalam mengklaim uangnya mana ada penipuan atau sengketa. Bank dapat berjuang untuk membatalkan tuduhan seorang konsumen yang tidak puas dengan pembelian, atau yang telah dinyatakan telah diperlakukan tidak adil oleh pedagang. Tapi ketika pembelian debet dibuat, konsumen telah menghabiskan/uangnya sendiri, dan bank memiliki sedikit jika motivasi apapun untuk mengumpulkan dana.

- Di beberapa negara, dan untuk beberapa jenis pembelian, seperti bensin (melalui sistem pembayaran di SPBU), penginapan, atau sewa mobil, bank dapat menempatkan dana jauh lebih besar dari pembelian aktual untuk jangka waktu yang tetap.[4] Namun, hal ini tidak terjadi di negara lain, seperti Swedia. Sampai penahan dilepaskan, transaksi lain yang disampaikan ke aun, termasuk cek, dapat ditolak, atau mungkin dibayar dengan mengorbankan sebuah cerukan biaya jika akun tidak memiliki dana tambahan untuk membayar barang-barang.

- Sementara kartu debit berlogo kartu kredit utama diterima untuk hampir semua transaksi di mana kartu kredit setara diambil, pengecualian utama di beberapa negara adalah di fasilitas penyewaan mobil.[5] Di beberapa negara, seperti Kanada & Australia, agen penyewaan mobil memerlukan kartu kredit yang sebenarnya untuk digunakan, atau setidaknya, akan memverifikasi kelayakan kredit dari penyewa menggunakan kartu debit. Di Kanada dan negara-negara yang tidak menentukan tambahan biaya, mobil perusahaan penyewaan akan menyangkal sewa bagi siapa saja yang tidak sesuai dengan persyaratan, seperti pemeriksaan kredit sebenarnya bisa melukai nilai kredit seseorang, selama ada yang namanya nilai kredit di negara tempat membeli dan/atau negara tempat tinggal pelanggan.

Penggunaan di Indonesia

Kartu debit di Indonesia biasa dipergunakan secara luas dalam kegiatan berbelanja baik di pusat perbelanjaan maupun di toko swalayan. Indonesia selain menerima kartu merek asing seperti Visa, Maestro, MasterCard, dan MEPS, negara ini juga memiliki jaringan nasional dari beberapa kartu debit domestik, seperti Debit BCA (dan jaringan mitra Prima, Prima Debit) dan Mandiri Debit.

Lihat pula

Referensi

- ^ Säkra kortbetalningar på Internet | Nordea.se

- ^ "Swedbank e-kort". Swedbank.

- ^ Martin, Andrew (January 4, 2010). "How Visa, Using Card Fees, Dominates a Market". New York Times. Diakses tanggal 2010-01-06.

- ^ a b c "Debit card facts". U.S. PIRG.

- ^ "Dollar Car rental - General Policies". Dollar car rental.